こんにちは。

2017年の確定申告が終わりました。なんとか終えられてホッとしました。

日本で働きながら複業(副業っていう書き方もありますね)でブログをしている方やブログだけで稼いでいるプロブロガーさんもいるので、ブロガーの確定申告は調べるとたくさんやり方が出てきます。

わたしの状況はこちら。

- 海外在住、海外にてメイン収入あり

- 複業ブロガーとして日本にも収入あり

そんな海外在住複業ブロガーの確定申告は、とっても大変なんだろうなぁと思っていたけれど…意外とあっさりしたものでした。

今後のためにどうしたら良いかなども併せて備忘録として残しておこうと思います。

海外在住ブロガーは、日本で確定申告しなきゃいけないのか?

海外に居住していたとしても、日本のサーバーを利用して日本のASPで収入があった場合などは所得税の課税対処となり確定申告をしなきゃならないんです。

そんなこともよく知らずに、昨年末までほとんど何も考えずにのん気にしていました。恐ろしや・・・

なのでこの事実を知って

と慌てて調べることに。

海外在住ブロガーの確定申告の手順

とりあえず基本を抑えておこうと思い、「ブログ 収入 確定申告」「ブロガー 確定申告」などでグーグル。

海外から確定申告をしている例はそう多くなかったので、ネットビジネスに詳しい税理士さんに相談もしてみました。

確定申告までの道のりはこちら。

- とりあえず会計ソフトを導入

- 会計ソフトに銀行口座とクレジットカードを連携

- クレジットカードの明細をもとに経費入力

- 会計ソフトのサービスで確定申告用の書類作成

- 作成した書類をプリントアウトして税務署へ郵送

以上です。

こうして流れを見てみると非常にあっさりしていますが、作業自体は単純なものだったんです。

大変だったのは知識と経験が少ないのと、似たような前例を見つけられずにわからない部分が多かったからだと思います。

でも、なんとか期限前にポストに投函できました。イェイ。

海外在住ブロガーが困ったこととその解決方法

全部プライベートのアカウントを使っているから区分けに時間がかかる!

個人名義の銀行口座にブログ収入があったり、個人名義のクレジットカードでブログビジネスに必要なものを購入したり、プライベートとビジネスのアカウントを一緒にしていませんか?

とくにブログを始めたばかりだとつい一緒に使ってしまいますよね。そんなわたしもつい先日までしていました。

とふわっとブログを収益化に向けたものですから、ブログ用の口座をきっちり分けたりはしていなかったんです。

だから、書類を作成するときに明細を見ながら

- この日のレストランのこの金額だと…お休みの日のランチだから経費じゃない

- これは毎月のブログのオンラインサロンだから経費

…という具合に、ひとつひとつ分類しないとならないんですね。

この作業が大変だったんです。

- プライベートの口座と別にブログ用の口座を用意する。

- できればクレジットカードも経費専用のものにする。

確定申告の受付期間中に税務署まで行けない!

確定申告のためにその期間に税務署を訪れることができないこともあります。

でも実は心配ご無用、税務署へ行かなくても確定申告ができるんですね。便利な世の中です。

税務署のホームページや会計ソフトを利用して書類を作成して、eTAXもしくは郵送にて確定申告の書類を提出する。

経費ってどこまで計上して良いの?ボーダーがわからない!

カフェでのブログ執筆、ブログを通してお世話になっている方との食事、そういったものは経費となります。

でも全部自分自身で決めるのって、プライベートなのかビジネスなのか線引きが難しいですよね。

そういったことはやはりプロに聞いたうえで安心して計上したいものです。

そこでわたしは知人の税理士ブロガーさんに相談したんですが、とっても良い資料を教えてもらいました。

後ほど詳しく説明しますね。

- 専門的なことなのでプロを頼る!

- ネットビジネス税金対策ストラテジー『NTS』確定申告・節税マニュアルでほぼ解決。

経費として計上するもののレシートを保管していない!

はい、これもわたしです。

ただ海外在住ということもあって、カードでの支払いが主流ということでラッキーでした。

殆どのお買い物がクレジットカードでの支払いなので履歴が明細に残っていたんです。

数少ない現金支払いのものは領収書を保管していたのでセーフ。

- 支払いにクレジットカードを利用すると、万が一レシートがなくても明細が残る。

- 会計ソフトとクレジットカードの連携でさらに簡単に仕分けできる。

意外にもあっさり解決できますよね。

海外在住ブロガーが確定申告の時に導入して良かったもの

クレジットカード

確定申告のために導入していたわではないのですが、支払いにクレジットカードを使っていたことが結果的にとっても良かったです。

レシートを捨ててしまっていても明細は残っているし、後述しますが経費の仕分けにかかる時間がかなり短縮できるんです。

会計ソフト

会計ソフトのありがたさ!!

前述の通りわたしはクレジットカードでの支払いがメインのため、会計ソフトが明細を読み込んでくれて入力の手間がほとんどなしでした。

ひたすら仕分けのみ。入力を省けたおかげで随分時短になっていたと思います。

会計ソフトは【会計ソフトfreee(フリー)】![]() が使いやすいと評判で、多くのブロガーさんも使っているようです。

が使いやすいと評判で、多くのブロガーさんも使っているようです。

わたしは別の会計ソフトでMFクラウドをおすすめしてもらったのでこちらを使っています。

実際の形式に近いということで、税理士さんはこちらの形式がありがたいみたいです。

会計ソフトは上記のほかにもやよいの青色申告オンラインなどがあります。

エクセルとか手書きで管理している方、会計ソフトを使ってみると驚くほど楽チンになるのでぜひ試してみてください。

とくにクレジットカードでよく支払いをする方におすすめ。とってもとってもラクですよ。

ブログ・アフィリエイト用節税マニュアル「NTS」

プロってやっぱり知識がとっても豊富!プロの税理士さんが監修したブロガーの節税マニュアル「NTS」が素晴らしいです。

わたしはタックスリターンをする数日前に購入したんですが、これは早く買っておけばよかったなぁって思います。

- 確定申告の基本事項

- ネットビジネスでの収入に対する基礎知識

- ブロガー・アフィリエイターの税金にかんするQ&A

PDFにこれらがまとまっているんですが、Q&Aは過去にブロガー・アフィリエイターが実際に質問したことに対して現役税理士さんが回答したものになります。

これが本当に重宝します。

だいたい疑問に思うことはみんな似ていることが多いので高い確率で答えが見つけられます。

このマニュアルの一番すごいところは、サポートフォーラムを利用して現役税理士さんからのサポートが得られること。

利用期間が4月1日から翌年3月31日までと決まっているので、今購入する3月31日で利用期間が終わっちゃいます。4月に購入して翌年の確定申告に備えるほうが良いかも?

マニュアルは19,800円と一見高く見えるんですが、一年間使うとして月々1,650円。

この価格で、ネットビジネスの節税にかんする知識を正しく持ち合わせている税理士さんにお願いするのは難しいですよね。

でもこのマニュアルとサポートフォーラムを使えば、それと同じようなものです。

確定申告を甘く見ちゃいけない!作業は簡単でも知識がないと大変です

実は…昨年末に確定申告をしなきゃいけないと知ったときから『NTS』の存在は知っていました。

でも「ほんとにこれ必要かな?」「自分でなんとかなりそう」なんて高を括っていたんですよね。そんな甘い考えで、痛い目を見ました。

今年に入ってからこの『NTS』でも紹介されている大河内薫先生に相談させていただき、やっぱりいろいろ知らないこと多すぎる!と焦って購入に至ったんです。

そんなわたしのようにギリギリになる前に、節税について知識を身につけるのは絶対に早い方が良いですよ!

来年以降の確定申告を少しでもラクにするための対策

今回の確定申告の経験を踏まえて、次回以降の確定申告で少しでも大変な思いを減らせるように出来ることを考えてみました。

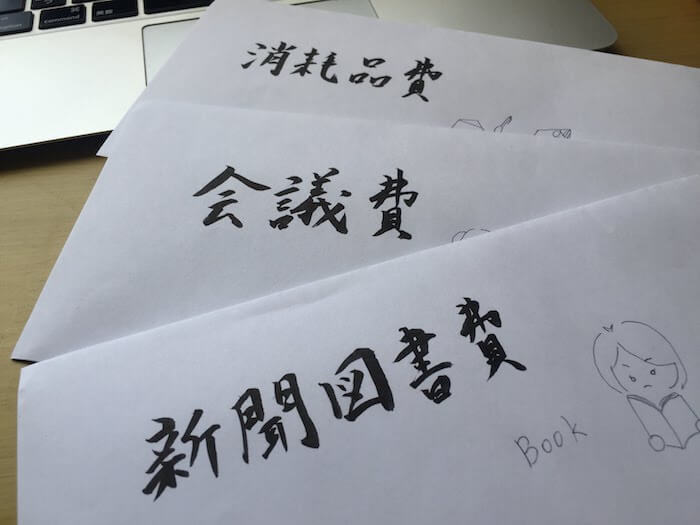

経費のレシート・領収書を項目別に封筒に入れて保管

クレジットカードの明細があるとはいえ、現金を使うことももちろんあります。

レシートや領収書はこんなふうに最初から分けておけば、後ほど楽チン。

レシートの裏に日付・金額・内容を書いてから封筒へ保管しておけば、感熱紙の文字が消えてしまっても安心です。

ブログ用の銀行口座を持つ

プライベートとビジネスはしっかり分けてくことで仕分け作業などがかなり楽になるでしょう。

ブログビジネス用の銀行口座は、使い勝手の良いインターネットバンキングがおすすめ。

わたしは楽天銀行と住信SBIネット銀行の口座を持っているので、プライベート用とビジネス用として使い分けることにしました。

インターネットバンキングだと、海外からでも日本の銀行口座間のやり取りが簡単にできますしいつでも明細が確認できるのでとても役に立っています。

クレジットカードのひとつをビジネス専用にする

複数のクレジットカードを持っているなら、ひとつをブログ関係のビジネス専用にすると会計が楽になります。

わたしはマイルを貯めたくていくつかクレジットカードを持っているので、そのうちひとつをビジネス専用にしようかなと模索しています。

※いつも使っているプライベートのクレジットカードを使った場合は、フリーランスの個人事業主なら経費は「事業主借」で処理すれば良いとのことです。

詳しくは下記記事をご覧ください(外部サイト)。

節税にかんする知識を身につける

先程もご紹介した『NTS』をしっかり読んで勉強しようと思います。

「基本のき」をしっかり身につけてふだんから節税に気をつけていれば、確定申告ってそんなに大変なものでもないと信じたい。

個人ブロガーの確定申告は、経費・節税への理解とプライベートの区別がとっても大事!!

ブログで稼いでもどうやって確定申告をするのか、正直わからないことだらけですよね。

海外在住の複業ブロガーでも終えることが出来たので身構えることはありません。

MFクラウドなどの会計ソフトで入力や仕分けをしていきながら、わからないことはネットビジネス税金対策ストラテジー『NTS』確定申告・節税マニュアルを読みながら進めて、なんとかなったブロガーがここにいます。

- 節税の正しい知識を身につける

- プライベートとビジネスの銀行口座やクレジットカードをきっちり分ける

以上が今回のタックスリターンで学んだ重要二大事項でした!

確定申告を少しでもラクにしながら、損もしないようにしていきたいですね。

with LOVE, nana